Grundsätzliches zur Erfassung von Umsatzsteuer

Wenn Sie kein Kleinunternehmer sind, stellen Sie Ihren Kunden Mehrwertsteuer in Rechnung und ziehen für Ihre Einkäufe von Handelswaren, Dienstleistungen oder Rohstoffen die Mehrwertsteuer als Vorsteuer von Ihrer Umsatzsteuerpflicht ab.

In Kontolino! werden die verschiedenen Steuerformulare, wie Umsatzsteuervoranmeldungen (UStVAs) und Umsatzsteuererklärungen (USt) aus den ausgewählten Mehrwertsteuercodes in den Buchungssätzen bestückt. Eine direkte Buchung auf die Konten Vorsteuer bzw. Umsatzsteuer wird in den Meldungen nicht berücksichtigt. Sie benötigen immer eine Buchung mit Mehrwertsteuercode, um den Sachverhalt in den Steuermeldungen richtig erklären zu können.

Die einzigen Ausnahmen, um auf die Konten Vorsteuer und Umsatzsteuer zu buchen bestehen dann, wenn Sie Ihre Umsatzsteuervoranmeldungszahlungen verbuchen bzw. evtl. am Jahresende (vor allem als EÜR-Rechner) – siehe unten.

Welche verschiedenen Umsatzsteuerarten können Sie in Kontolino! erfassen?

Es gibt viele verschiedene Umsatzsteuertatbestände. Grob zusammengefasst können Sie in Kontolino! die

- gängigen Steuersätze innerhalb Deutschlands

- die Umsatzsteuer innerhalb der EU (Stichwort Reverse-Charge, bzw. innergemeinschaftliche Erwerbe aber auch Leistungsempfänger als Steuerschuldner)

- aber auch weltweit

abdecken. Alle Umsatzsteuertatbestände, die Kontolino! abdeckt, können Sie auf unserer Extra-Seite zu Umsatzsteuertatbeständen nachlesen. Dort finden Sie auch eine allgemeine kurze Einführung in das Thema Umsatzsteuer. Zusätzlich sehen Sie in einer Tabelle dargestellt, welcher Mehrwertsteuercode in Kontolino! welchem Umsatzsteuertatbestand entspricht. In dieser Tabelle ist zudem für jeden Mehrwertsteuercode eine Einzelseite verlinkt. Klicken Sie darauf, können Sie Details zu den Umsatzsteuerfällen lesen (incl. Beispiele, Steuersatz und Gesetzesverweis).

Verbuchen von Umsatzsteuer

Wenn Ihr Gewerbe zum Abzug von Vorsteuer berechtigt ist, stellen Sie auch Ihren Kunden die Umsatzsteuer in Rechnung. Das gilt sowohl für private Kunden, als auch für gewerbliche Kunden im Inland. Für Kunden im Ausland (sowohl innerhalb aus auch außerhalb der EU) lesen Sie bitte im auf der Seite „Umsatzsteuertatbestände“ unter unserer Rubrik Wissenswertes nach.

Wichtig ist, dass Ihre Rechnung diese Mehrwertsteuer separat ausweist. Zudem sollten Sie auf Ihren Rechnungen stets Ihre Steuernummer sowie die Umsatzsteuer-Identifikationsnummer (VAT-ID) angeben, sofern Sie eine besitzen.

Die Buchhaltungssoftware Kontolino! unterstützt Sie bei der Verbuchung von Mehrwertsteuer-Umsätzen durch so genannte Mehrwertsteuer-Codes. Diese Codes behandeln die Verbuchung von Netto- und Mehrwertsteuerbeträgen im Hintergrund vollautomatisch für Sie. Sie müssen bei der Verbuchung einer Ausgangsrechnung lediglich angeben, welcher Mehrwertsteuersatz zur Anwendung kommt.

Dazu geben Sie zunächst das Ertragskonto an, auf dem der Umsatz zu verbuchen ist, sowie das Gegenkonto, also z.B. das Forderungskonto bei einem Verkauf mit Zahlungsziel, oder das Kassenkonto bei einem Barverkauf. Den Betrag der Buchung erfassen Sie bitte brutto, das heißt inklusive Mehrwertsteuer. Zudem wählen Sie den passenden Mehrwertsteuer-Code aus.

Die Buchhaltungssoftware Kontolino! berechnet den Mehrwertsteuerbetrag automatisch und verbucht die Mehrwertsteuer auf dem entsprechenden MwSt-Konto.

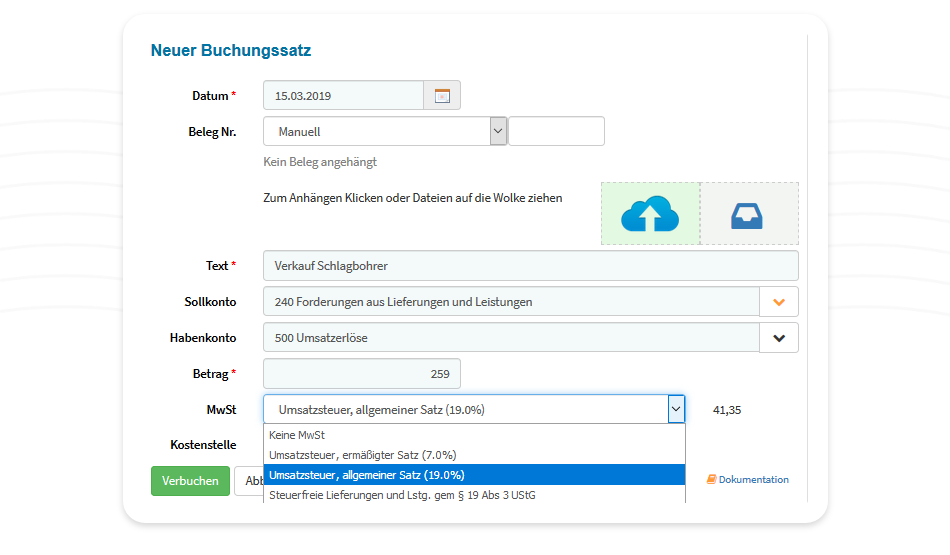

Beispiel:

Sie verkaufen eine Schlagbohrmaschine zum Preis von 289 Euro inklusive Mehrwertsteuer an einen Kunden, der per Rechnung bezahlen wird. Das heißt, Sie haben ab sofort eine Forderung gegen diesen Kunden und gleichzeitig einen Erlös aus dem Verkauf eigener Waren erzielt.

Also buchen Sie den Zuwachs an Forderungen im Soll auf Ihrem Forderungskonto (Im Industriekontenrahmen ist das das Konto2400) und auf dem Erlöskonto im Haben.

Als Buchungsbetrag geben Sie den Bruttobetrag (also die 289,- €) ein und wählen den passenden Mehrwertsteuer-Code aus. Da eine Schlagbohrmaschine nicht unter die Ausnahmen fallen, die zum reduzierten Satz besteuert werden, ist dies der normale Satz.

Die Buchhaltungssoftware Kontolino! rechnet für Sie den Steuerbetrag aus (46,14 €) und verbucht entsprechend den Nettobetrag auf dem Erlöskonto sowie die Steuer auf dem Umsatzsteuer-Konto. Sie müssen sich nicht weiter damit beschäftigen.

Sonderregeln am Jahresende

Der Zeitpunkt zu dem die Umsatzsteuer fällig ist, ist im Gesetz geregelt und unterscheidet sich manchmal davon, wann der Ertrag bzw. Aufwand in der EÜR bzw. Bilanz zu erfassen ist. Auch ob Sie Soll- oder Ist-Versteuerer sind, spielt hier eine Rolle.

Dies kann zu anderen Buchungsabläufen am Jahresende führen. Die hier anfallenden Buchungen können Sie auf unserer Seite EÜR-Besonderheiten nachlesen.

Fälligkeit und Verbuchung der Umsatzsteuervoranmeldung

Auch für die Zahlung der Umsatzsteuer, gibt es verschiedene Regeln, wann diese Zahlungen auszuweisen sind.

Wenn Sie EÜR-Rechner sind und damit Ist-Versteuerer, dann gibt es zwei Fälle:

- die 10-Tages-Regelung greift

- die 10-Tages-Regelung trifft nicht zu.

Die hier anfallenden Buchungen können Sie auf unserer Seite zur Verbuchung der Umsatzsteuervoranmeldung nachlesen.

Für Bilanzierer ist es hier einfacher: Die Zahlungen betreffen das alte Jahr und somit sind diese in der Umsatzsteuervoranmeldung bzw. Umsatzsteuererklärung des alten Jahres zu Rechnen. D.h. mit der normalen Erfassung der Buchungen mit den Umsatzsteuercodes, werden die zugrundeliegenden Buchungen mit den Steuersätzen in den Steuererklärungen korrekt ausgewiesen.

Weitere Informationen zum Thema in unserem Blog

Das Wachstumschancengesetz wurde beschlossen

Das lange umstrittene Wachstumschancengesetz hat nun die letzte Hürde genommen und wurde am 22. März vom Bundesrat beschlossen. Davor hatte bereits der Bundestag am Freitag, den 23. Februar 2024 abgestimmt – und die im…

Neue Steuerformulare 2023 / 2024 in Kontolino! verfügbar

Wie Ihnen sicher aufgefallen ist, finden Sie in Kontolino! schon jetzt die neuen Steuerformulare für die Umsatzsteuermeldung 2023, die Umsatzsteuervoranmeldung 2024 sowie das Formular für die Einnahme-Überschuss-Rechnung 2023. Diese Formulare werden jedes Jahr vom…

Jahresabschluss 2023

Der Jahresabschluss 2023 steht vor der Tür – und damit auch einige buchhalterische Arbeiten am Jahresende. Dieses Jahr sind noch keine steuerlichen Änderungen verabschiedet, da das Wachstumschancengesetz derzeit im Vermittlungsausschuss liegt. Allerdings sind dort…

Umsatzsteuersenkung für Gaststätten läuft aus

Im Rahmen der Corona-Maßnahmen und zum Ausgleich der zeitweisen Schließungen von Gaststätten wurde vom 30. Juni 2020 an für Speisen in der Gastronomie der Umsatzsteuersatz von 19 % auf 7 % reduziert. Diese Reduzierung…

Einkommenssteuer- und Umsatzsteuererklärung sind bald fällig

Wenn Sie noch keine Einkommenssteuer- oder Umsatzsteuererklärung für das Jahr 2022 abgegeben haben, dann wird es nun Zeit. Die Abgabefrist für beide Erklärungen laut BMF-Schreiben vom 23.06.22 ist der 02. Oktober 2023. Haben Sie…

Photovoltaikanlagen und Einkommenssteuer

Das Bundesfinanzministerium (BMF) hat ein neues BMF-Schreiben veröffentlicht, das Fragen, die in der Praxis zum Thema Einkommenssteuer im Zusammenhang mit den Photovoltaikanlagen beantwortet. Bevor wir zu den Einzelheiten kommen, kurz nochmal die bisherigen Änderungen…