Inhalt dieser Seite

Voraussetzungen für ein häusliches Arbeitszimmer

Ein häusliches Arbeitszimmer liegt dann vor, wenn dieses in die häusliche Sphäre eingebunden ist und nahezu ausschließlich zu betrieblichen Zwecken genutzt wird. Darunter fallen aber keine Werkstätten, Praxen, Kanzleien, Behandlungsräume, da hier Publikumsverkehr stattfindet. Außerdem handelt es sich auch um kein häusliches Arbeitszimmer, wenn das Arbeitszimmer in fremden Gebäuden angemietet wurde oder familienfremde Mitarbeiter beschäftigt werden. Freiberuflern, gewerblichen Unternehmern, Landwirten und Beteiligten an betrieblichen Personengesellschaften müssen die Aufwendungen für ein häusliches Arbeitszimmer einzeln und getrennt von den übrigen Aufwendungen aufzeichnen.

Regelung für die Jahre vor dem 31.12.2022

Die Aufwendungen für ein häusliches Arbeitszimmer sind je nach den Gegebenheiten im Einzelfall zu 100 %, bis zum Höchstbetrag von 1.250 € oder gar nicht abziehbar:

- Zu 100 % abziehbar sind die Kosten, wenn das häusliche Arbeitszimmer Mittelpunkt der gesamten betrieblichen und beruflichen Tätigkeit ist,

- Aufwendungen bis zu 1.250 € im Jahr können abgezogen werden, wenn für die Tätigkeit kein anderer Arbeitsplatz als das häusliche Arbeitszimmer zur Verfügung steht.

- keine Aufwendungen können bei allen anderen Fällen geltend gemacht werden.

Regelung für die Jahre ab dem 01.01.2023

Ab dem 01.01.2023 verändern sich die Bedingungen für den Abzug der Kosten für ein häusliches Arbeitszimmer: ab dem Datum sind diese Ausgaben auch dann abziehbar, wenn ein anderer Arbeitsplatz zur Verfügung stehen würde. Maßgeblich ist nur, dass der Mittelpunkt der betrieblichen Tätigkeit das häusliche Arbeitszimmer darstellt. Weiter ist nun ab dem 01. Januar 2023 auch ein pauschaler Abzug von Höhe von 1.260 € pro Jahr möglich. Eine Sammlung von Belegen und Nachweis der Kosten bis zu dieser Höhe entfällt somit.

Wird die Tätigkeit nur tageweise im häuslichen Arbeitszimmer ausgeführt – und der Rest in der Firma, entfällt die Erfassung als häusliches Arbeitszimmer. Dann kann nur privat die Aufwendung als Homeoffice-Pauschale in der Einkommenssteuer-Erklärung erfasst werden.

Jahresunabhängige Regeln

Können Aufwendungen geltend gemacht werden, muss das Arbeitszimmer büromäßig eingerichtet sein und eine Aufteilung der Aufwendungen zumindest im Schätzungswege möglich sein. Unter diese Aufwendungen fallen z. B. Fußbodenbeläge, Lampen und anteilige Beträge an der Miete, an den Heizkosten, an der Müllgebühr und der Hausversicherung. Weiter können in voller Höhe die Vorsteuerbeträge abgezogen werden. Somit lohnt sich auch die Buchung der Anschaffungen, die über den pauschalen Wert bzw. die Höchstgrenze hinausgehen.

Andere Anschaffungen, die zur Arbeit notwendig sind, können auf jeden Fall in voller Höhe als Kosten verbucht werden. Hierunter fallen z. B. Schreibtische, Regale, Computer, Drucker und Telefon. Je nach Höhe der Anschaffungskosten der einzelnen Gegenstände ist die buchhalterische Behandlung unterschiedlich. Lesen Sie hier weiter nach bei den Seiten Anlagegüter oder geringwertige Wirschaftsgüter.

Steuerliche Auswirkung, wenn Sie ein häusliches Arbeitszimmer als Betriebskosten berücksichtigen

Sobald Sie Kosten für das häusliche Arbeitszimmer verbuchen, kann das die Folgen haben, dass hiermit eine sogenannte stille Reserve entsteht. Wie das? Nehmen wir an Ihr häusliches Arbeitszimmer befindet sich in Ihrem Eigenheim. Die Fläche für das häusliche Arbeitszimmer beträgt entweder

- mehr als 20 % des Gesamtwerts des Grundstücks oder

- mehr als 20.500 €.

Sobald eine der beiden Kriterien erfüllt ist, wird das häusliche Arbeitszimmer automatisch Betriebsvermögen.

Welche Konsequenz hat das: Sobald Sie Ihre selbständige Tätigkeit aufgeben bzw. ein Erbfall eintritt, liegt eine Entnahme vor – und das in Höhe des dann gültigen Werts des häuslichen Arbeitszimmer. Das kann bei entsprechenden gestiegenen Immobilienpreisen recht teuer werden!

Was spricht für die „Aktivierung“ eines häuslichen Arbeitszimmers:

- Reduzierung Ihrer jährlichen Gewinne

Was spricht gegen die „Aktivierung“ eines häuslichen Arbeitszimmers:

- Arbeit für die Berechnung der Höhe der Kosten, die zum Arbeitszimmer gehören

- Arbeit für die Verbuchung dieser ermittelten Kosten

- evtl. Streitigkeiten für die Wertermittlung des häuslichen Arbeitszimmers bei Geschäftsaufgabe

- evtl. hohe Steuerlast bei Geschäftsaufgabe

Das heißt, Sie müssen Sich gut überlegen, ob es sich für Sie rechnet die Kosten des häuslichen Arbeitszimmers nicht lieber einfach privat zu tragen und nicht in die Buchhaltung mitaufzunehmen.

Häusliches Arbeitszimmer aktivieren und abschreiben

Sobald Sie Kosten für ein häusliches Arbeitszimmer verbuchen, macht es auch Sinn das Arbeitszimmer komplett zu aktivieren und damit regelmäßig am Jahresende Abschreiben zu Können. Sie können Sich bei der Ermittlung des Wertes für das Arbeitszimmer an dem Quadratanteil des Raumes bezogen auf die gesamten Wohnquadratmeter des Hauses und des ortsüblichen Preisniveaus für Wohnraum orientieren. Dabei müssen Sie die Buchungen in den reinen Gebäudeanteil und den Grundstücksanteil trennen. Hintergrund: Nur der Gebäudeanteil kann abgeschrieben werden, denn beim Grundstück findet kein Wertverzehr statt. Gebucht wird der ermittelte Gebäudeanteil für das häusliche Arbeitszimmers wie folgt:

| Kontenrahmen | SKR03 | SKR04 |

| Gebäudeanteil häusl. Arb.zimmer (Sollseite) | 0149 Gebäudteil häusliches Arbeitszimmer | 0329 Gebäudteil häusliches Arbeitszimmer |

| Privateinlage (Habenseite) | 1800 Privatkonto Vollhafter 1 | 2101 Privat Vollhafter 1 |

| ohne Vorsteuercode |

Gebucht wird der ermittelte Grundstücksanteil für das häusliche Arbeitszimmers wie folgt:

| Kontenrahmen | SKR03 | SKR04 |

| Grundstücksanteil häusl. Arb.zimmer (Sollseite) | 0059 Grundstücksanteil häusliches Arbeitszimmer | 0229 Grundstücksanteil häusliches Arbeitszimmer |

| Privateinlage (Habenseite) | 1800 Privatkonto Vollhafter 1 | 2101 Privat Vollhafter 1 |

| ohne Vorsteuercode |

Daraufhin können Sie jedes Jahr den Gebäudeanteil des Arbeitszimmers abschreiben. Dies geschieht i.d. R.

- für Bauten, die nach dem 01.01.2023 fertiggestellt wurden mit 3 % pro Jahr,

- für Bauten, die vor dem 01.01.2023 fertiggestellt wurden mit 2 % pro Jahr und

- bei Altbauten (Baujahr vor 1925) mit 2,5 % pro Jahr.

Der Buchungssatz zum jeweils 31.12. lautet:

| Kontenrahmen | SKR03 | SKR04 |

| Abschreibungen häusl. Arb.zimmer (Sollseite) | 4833 Abschreibungen auf Gebäudeanteil häusliches Arbeitszimmer | 6223 Abschreibungen auf Gebäudeteil des häuslichen Arbeitszimmers |

| Gebäudeanteil häusl. Arb.zimmer (Habenseite) | 0149 Gebäudeteil häusliches Arbeitszimmer | 0329 Gebäudeteil häusliches Arbeitszimmer |

| ohne Vorsteuercode |

Laufende Kosten im Zusammenhang mit dem häuslichen Arbeitszimmer verbuchen

Die Aufwendungen für ein häusliches Arbeitszimmer, unterliegen keiner Abzugsbeschränkung und keiner besonderen Aufzeichnungspflicht. Hier können alle Kosten komplett erfasst und gebucht werden.

Zwei Beispiele hierzu:

Beispiel 1: Sie sind selbständiger Softwareentwickler und arbeiten in einem häuslichen Arbeitszimmer.

Demnach stellt das häusliche Arbeitszimmer der Mittelpunkt des gesamten betrieblichen Tätigkeit dar. Somit können Sie alle Kosten in Verbindung mit dem Arbeitszimmer voll erfassen. Hier am Beispiel eines neuen Teppiches, der in das Arbeitszimmer gelegt und per Banküberweisung bezahlt wurde:

| Kontenrahmen | SKR03 | SKR04 |

| Teppich für häusl. Arb.zimmer (Sollseite) | 4288 Aufwendungen für ein häusliches Arbeitszimmer (abziehbarer Anteil) | 6348 Aufwendungen für ein häusliches Arbeitszimmer (abziehbarer Anteil) |

| Bank (Habenseite) | 1200 Bank 1 | 1810 Bank 1 |

| mit Vorsteuercode |

Beispiel 2: Sie sind selbständiger Schreiner mit einer Werkstatt.

Die Kosten der Werkstatt können Sie voll erfassen. Zusätzlich macht Ihre Frau die Buchhaltung zuhause in einem eigens eingerichteten Arbeitszimmer, da in der Werkstatt kein PC-Arbeitsplatz zur Verfügung steht. Demnach steht kein anderer Arbeitsplatz zur Verfügung, das häusliche Arbeitszimmer ist aber nicht Betriebsmittelpunkt. Somit sind die Kosten bis zum 31.12.2022 nur bis zu 1.250 € im Jahr abzugsfähig. Allerdings buchen Sie auch die restlichen Kosten, da die Vorsteuer abgezogen werden kann. Somit buchen Sie zum einen die abzugsfähigen Kosten bis zu 1.250 €/Jahr in Kontolino! als abziehbaren Anteil und zum anderen, die anderen Kosten, um die Vorsteuer abzuziehen in Kontolino! als nicht-abziehbaren Anteil.

Ab dem 31.12.2022 können Sie in diesem Fall auch die volle Kosten als abziehbarer Anteil buchen – oder aber pauschal 1.260 € pro Jahr buchen.

| Kontenrahmen | SKR03 | SKR04 |

| Aufwendungen (abziehbarer Anteil) (Sollseite) | 4288 Aufwendungen für ein häusliches Arbeitszimmer (abziehbarer Anteil) | 6348 Aufwendungen für ein häusliches Arbeitszimmer (abziehbarer Anteil) |

| Bank (Habenseite) | 1200 Bank 1 | 1810 Bank 1 |

| mit Vorsteuercode | ||

| Kontenrahmen | SKR03 | SKR04 |

| Aufwendungen (nicht abziehbarer Anteil) (Sollseite) | 4289 Aufwendungen für ein häusliches Arbeitszimmer (nicht-abziehbarer Anteil) | 6349 Aufwendungen für ein häusliches Arbeitszimmer (nicht-abziehbarer Anteil) |

| Bank (Habenseite) | 1200 Bank 1 | 1810 Bank 1 |

| mit Vorsteuercode |

Zusammenfassung

Wie Sie sehen ist die Unterscheidung, ob ein häusliches Arbeitszimmer vorliegt und inwieweit dann Kosten abgezogen können, oft nicht ganz einfach. Außerdem hat die Behandlung des häuslichen Arbeitszimmer ggf. erhebliche Auswirkungen bei Aufgabe bzw. Verkauf Ihres Unternehmens. Wir empfehlen Ihnen deshalb im Einzelfall einen Steuerberater um Rat zu fragen oder direkt auf Ihr Finanzamt zuzugehen.

Zum Glück haben Sich die Regeln – falls Sie die Kosten des häuslichen Arbeitszimmers erfassen wollen – ab dem 31.12.2022 vereinfacht. Bitte beachten Sie dies in Ihrer Buchhaltung.

Weitere Informationen zum Thema in unserem Blog

Änderungen der Abschreibungsmöglichkeiten für 2024

Im Wachstumschancengesetz wurden die Abschreibungsmöglichkeiten teilweise neu geregelt. So wurde die degressive Abschreibung – unter anderen Konditionen – als Option wieder zeitlich befristet eingeführt. Außerdem wurde die Möglichkeit der Sonderabschreibung nach §7g Abs. 5…

Das Wachstumschancengesetz wurde beschlossen

Das lange umstrittene Wachstumschancengesetz hat nun die letzte Hürde genommen und wurde am 22. März vom Bundesrat beschlossen. Davor hatte bereits der Bundestag am Freitag, den 23. Februar 2024 abgestimmt – und die im…

Kontolino! unterstützt nun Finanzanlagenverkäufe und -abschreibungen

Der Funktionsumfang der Anlagenbuchhaltung in Kontolino! ist weiter gewachsen. So können Sie nicht nur wie bisher Ihren Kauf von Finanzanlagen erfassen und verbuchen. Neu können Sie nun zusätzlich den Verkauf (auch den Teilverkauf) und…

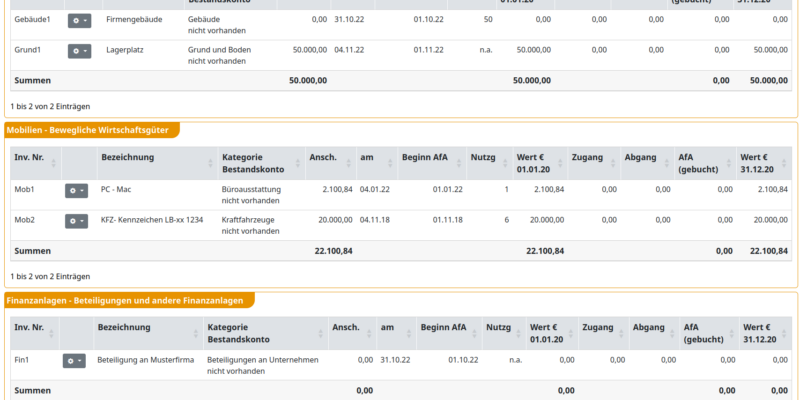

Anlagenverzeichnis in Kontolino! erweitert

In Kontolino! können Sie ab dem Paket Classic Ihre Anlagegüter anlegen, abschreiben und auch wieder verkaufen bzw. verschrotten. Die zentrale Übersicht dafür ist das Anlagenverzeichnis. Die dort vorhandenen Informationen haben wir für Sie erweitert…

Steuerliche Änderungen für Unternehmer für das Jahr 2023

Der Bund hat dieses Jahr verschiedene Initiativen zur Entlastung von Unternehmern ergriffen. Angefangen von mehreren Entlastungspaketen über die Preisbremsen für Gas, Wärme und Strom bis hin zum Jahressteuergesetz 2022. Nun hat der Bundesrat am…

Das Jahressteuergesetz 2022: wichtige Änderungen für Unternehmer

Das Jahressteuergesetz 2022 wurde vom Bundestag am 02. Dezember 2022 verabschiedet. Es enthält wichtige Änderungen für das Einkommensteuergesetz, Umsatzsteuergesetz und andere Gesetze. Wir wollen Ihnen im Nachgang einen Überblick über die wichtigsten Änderungen für…