Nutzen Sie das Firmenfahrzeug auch für private Fahrten, dann müssen Sie die Höhe des Eigenanteils ermitteln und verbuchen. Dieser Eigenanteil stellt eine Privatentnahme dar und wirkt sich gewinnerhöhend aus. Teilweise müssen Sie auch für bestimmte entstandene Kosten auch die Umsatzsteuer dazu verbuchen. Zur Ermittlung der verschiedenen Eigenanteilhöhen (einmal eine mitUmsatzsteuercode und eine ohne Umsatzsteuercode) steht Ihnen eine Tabellenvorlage zur Kfz-Nutzung zur Verfügung.

Hierbei müssen Sie aufpassen, da Sie zwei Buchungen durchführen müssen:

Einmal eine Buchung, die incl. der allgemeinen Umsatzsteuer ist (für alle Reparaturkosten, Tankkosten und sonstiges auf das Umsatzsteuer entfallen ist).

Hier muss auch der Privatanteil als Erlös mit Umsatzsteuer gebucht werden.

| Kontenrahmen | SKR03 | SKR04 |

| Privatentnahme(Sollseite) | 1800 Privatkonto allgemein Vollhafter 1 | 2101 Privat Vollhafter 1 |

| Private Nutzung eines Firmenfahrtzeugs mit Umsatzsteuer(Habenseite) | 8921 Verwendung von Gegenständen für Zwecke außerhalb des Unternehmens (Kfz-Nutzung) | 4639 Verwendung von Gegenständen für Zwecke außerhalb des Unternehmens (Kfz-Nutzung) |

| zum allgemeinen Umsatzsteuersatz |

Buchungsassistent

Im Buchungsassistent ist dies die Vorlage „Privatnutzung Firmenfahrzeug (1%Regel)-Anteil mit UST“. Ein Klick und alle Konten sind richtig ausgewählt!

ACHTUNG: im Jahr 2020 wird wegen der Reduzierung des Mehrwertsteuersätze noch ein weiterer Buchungssatz für das 2. Halbjahr notwendig. Hier wird die Privatnutzung zu 16 % Umsatzsteuer besteuert. D.h. Sie müssen für das 1. Halbjahr Ihren steuerpflichtigen Privatanteil ausrechnen und dazu 19 % Umsatzsteuer buchen und für das 2. Halbjahr den selben Privatanteil nochmal mit 16 % verbuchen.

Zum Zweiten eine Buchung, die keine Umsatzsteuer enthält (für alle Versicherungsbeiträge, die Kfz-Steuer und ggfs. Maut-Gebühren).

Hier wurde keine Umsatzsteuer in Rechnung gestellt und somit müssen Sie hierauf auch keine Umsatzsteuer auf Ihren Privatanteil tragen und verbuchen.

| Kontenrahmen | SKR03 | SKR04 |

| Privatentnahme(Sollseite) | 1800 Privatkonto allgemein Vollhafter 1 | 2101 Privat Vollhafter 1 |

| Private Nutzung eines Firmenfahrtzeugs mit Umsatzsteuer(Habenseite) | 8921 Verwendung von Gegenständen für Zwecke außerhalb des Unternehmens (Kfz-Nutzung) | 4639 Verwendung von Gegenständen für Zwecke außerhalb des Unternehmens (Kfz-Nutzung) |

| zum keinem Umsatzsteuersatz |

Beide Buchungen wirken sich gewinnerhöhend aus, da das Konto „Verwendung von Gegenständen für Zwecke außerhalb des Unternehmens (Kfz-Nutzung)“ ein Erlöskonto ist.

Hinweis: Auch wenn Sie eine Einnahme-Überschuss-Rechnung (EÜR) abgeben, müssen Sie diese Buchungssätze erfassen. In der EÜR müssen Sie zum Einen den Gewinn mit den Privatentnahmen erhöhen und zum Anderen als Zusatzinformation die Höhe aller Ihrer Privatentnahmen ausweisen.

Buchungsassistent

Im Buchungsassistent ist dies die Vorlage „Privatnutzung Firmenfahrzeug (1%Regel)-Anteil ohne UST

Unsere Allzweckwaffe zum Thema Firmenfahrzeuge

In diesem Excel-Sheet finden Sie eine Vielzahl von Blättern zu verschiedenen Themen rund um das Firmenfahrzeug:

- Stammdaten/Anschaffungskosten: Auf dem ersten Blatt tragen Sie die Informationen ein, die auf den folgenden Arbeitsblättern als Basisdaten zur Berechnung dienen, sowie z.b. das Kennzeichen, um die Rechenblätter als Belege für die Buchhaltung verwenden zu können. Auf dieser Seite sind neben einigen Hinweisen zur Behandlung von Fahrzeugen auch die Konten festgehalten, auf denen Sie den Kauf eines Fahrzeugs verbuchen.

- Fahrtenbuch: Der Gesetzgeber hat klar definiert, welche Angaben in einem Fahrtenbuch zu machen sind. Diese Seite können Sie als Vorlage für ein handschriftlich geführtes Fahrtenbuch verwenden. Bitte beachten Sie, dass das Finanzamt ein in einem Tabellenkalkulationsprogramm geführtes Fahrtenbuch Nicht anerkennt! Ein Fahrtenbuch sollten Sie auch für einen gewissen Zeitraum führen, wenn Sie nicht beabsichtigen, die private Nutzung des Fahrzeugs über die Fahrtenbuch-Methode abzurechnen. Damit können Sie darlegen, dass eine private Nutzung in dem Umfang vorliegt, die für die Abrechnung nach der 1%-Regel notwendig ist.

- Fahrtenbuch verbuchen: Wenn Sie das Fahrzeug nach der Fahrtenbuch-Methode abrechnen möchten, können Sie diese Seite als Beleg für die Verbuchung des Privatanteils am Jahresende nutzen. Hier berechnen Sie den Privatanteil sowie die daraus anfallende Umsatzsteuer für die Privatnutzung. Hier finden Sie auch die Konten, die zur Verbuchung der Privatnutzung sowie der darauf entfallenden Umsatzsteuer relevant sind.

- 1%-Methode: Dieses Blatt dient der Ermittlung des Privatanteils der Kfz-Nutzung nach der 1%-Methode. Hier finden Sie auch die zu bebuchenden Konten für die 1%-Methode. Es wird auch der pauschal anzusetzende Umsatzsteuer-Betrag für die Privatnutzung ermittelt und ausgewiesen. Dabei können Sie auch die veränderten Vorgaben für Elektro- / Hybridfahrzeuge abdecken, in dem Sie den Basiswert für die Berechnung des 1%-Wertes auf 50% bzw. 25% kürzen.

- Kfz als Gewillkürtes Betriebsvermögen: Bei weniger als zu 50% betrieblich genutzten Fahrzeugen im Betriebsvermögen ist der Privatanteil der Nutzung ebenfalls von den Betriebsausgaben abzuziehen. Mit diesem Arbeitsblatt können Sie die zu verbuchenden Beträge ermitteln und die Seite als Buchungsbeleg nutzen. Hier finden Sie auch die Konten zum Verbuchen der Privatanteile

- EÜR Kürzungsbetrag: Wenn Sie zur Abgabe des amtlichen Vordrucks zur Einnahmenüberschussrechnung (EÜR) verpflichtet sind, müssen Sie Angaben zu Fahrten zwischen Wohnung und Arbeitsstätte sowie zu Familienheimfahrten machen. Die hier einzusetzenden Werte sind nicht ganz trivial zu berechnen, und so dachten wir uns, wir bauen Ihnen ein Arbeitsblatt für diesen Zweck, in dem Sie die einzutragenden Werte ermitteln können. Bitte sehr 😉

- EÜR Kürzungsbetrag_2021: Der Gesetzgeber hat die Entfernungspauschale ab dem 01.01.2021 neu geregelt. Dies hat Auswirkungen auf die Berechnung der Fahrten zwischen Wohnung und Arbeitsstätte sowie den Familienheimfahrten. Deshalb haben wir die Berechnung für Sie angepasst.

- Abschreibung (AfA): Mit diesem Arbeitsblatt ermitteln Sie den Abschreibungsbetrag für die Abnutzung des Fahrzeugs. Dabei wird hier gleich die unterjährige Abschreibung im Jahr der Abschaffung und im letzten Nutzungsjahr berücksichtigt, wenn Sie auf der ersten Seite das Anschaffungsdatum angegeben haben. Somit sehen Sie auf diesem Beleg den Abschreibungsbetrag für alle Nutzungsjahre und können den Beleg jedes Jahr im Buchführungsordner ablegen. Natürlich finden Sie auch hier die Konten, auf denen Sie die Abschreibungen verbuchen. Übrigens, wenn Sie unser Paket Classic nutzen, übernimmt das Kontolino! für Sie.

Weitere Informationen zum Thema in unserem Blog

Das Wachstumschancengesetz wurde beschlossen

Das lange umstrittene Wachstumschancengesetz hat nun die letzte Hürde genommen und wurde am 22. März vom Bundesrat beschlossen. Davor hatte bereits der Bundestag am Freitag, den 23. Februar 2024 abgestimmt – und die im…

Neue Pauschbeträge für Sachentnahmen ab 1.1.2024

Regelmäßig passt das Bundesministerium der Finanzen (BMF) die Beträge für den Eigenverbrauch an. Damit trägt das Finanzamt den tatsächlich steigenden Lebenshaltungskosten Rechnung. Mit dem BMF-Schreiben vom 12. Februar 2024 wurden die Werte für das…

Neue Pauschbeträge für Sachentnahmen ab 1.1.2023

Regelmäßig passt das Bundesministerium der Finanzen (BMF) die Beträge für den Eigenverbrauch an. Damit trägt das Finanzamt den tatsächlich steigenden Lebenshaltungskosten Rechnung. Mit dem BMF-Schreiben vom 21. Dezember 2022 wurden die Werte für das…

Neue Pauschbeträge für Sachentnahmen ab 1.1.2022

Regelmäßig passt das Bundesministerium der Finanzen (BMF) die Beträge für den Eigenverbrauch an. Damit trägt das Finanzamt den tatsächlich steigenden Lebenshaltungskosten Rechnung. Mit dem BMF-Schreiben vom 20. Januar 2022 wurden die Werte für das…

Neue Pauschbeträge für Sachentnahmen ab 1.1.2021

Regelmäßig passt das Bundesministerim der Finanzen (BMF) die Beträge für den Eigenverbrauch an. Damit trägt das Finanzamt den tatsächlich steigenden Lebenshaltungskosten Rechnung. Mit dem BMF-Schreiben vom 15. Juni 2021 wurden die Werte für das…

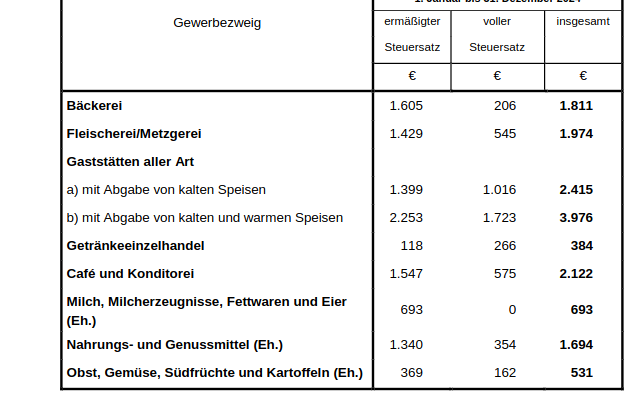

Neue Pauschbeträge für Eigenverbrauch ab 1.1.2020

Der Fiskus geht bei Bäckern, Metzgern, Lebensmittelhändlern, Kioskbetreibern, Gastwirten und ähnlichen Berufsgruppen davon aus, dass diese auch gerne mal die eigenen Produkte zum eigenen Verzehr heranziehen. Das ist in Ordnung, aber er will dafür…