Welche verschiedenen Umsatzsteuerarten gibt es?

Es gibt viele verschiedene Umsatzsteuertatbestände. Dabei kann man aber ein wenig systematisch Vorgehen und verschiedene Rubriken bilden. Diese machen das Gebiet der Umsatzsteuer einfacher zu verstehen.

Bitte beachten Sie beim Weiterlesen: wir versuchen unsere Seiten für Laien zu schreiben. Auch beschreiben wir nur die gängigsten Umsatzsteuertatbestände. Alle Ausnahmen und Sonderfälle können wir nicht behandeln, diese würden den Rahmen unserer Beschreibungen sprengen. Im Einzelnen kann es schwierig sein, den richtigen Steuertatbestand zu definieren. Unsere Seiten ersetzen keinen Steuerberatung. Wenn Sie bei einzelnen Fällen unsicher sind, gehen Sie auf Ihr Finanzamt oder Ihren Steuerberater zu.

Umsatzsteuer innerhalb Deutschlands

Die erste Rubrik bei uns bildet die Umsatzsteuer innerhalb Deutschlands. D.h. Kunde, Unternehmen und Lieferant sind deutsche Unternehmen. Hier wird dann auf Grund der Art der Leistung (z. B. Heilberufe) und der Art des Produkts unterschieden, welcher Steuersatz oder welche Steuerbefreiung gültig ist. In der unteren Tabelle finden Sie hier die Mehrwertsteuercodes zur Umsatzsteuer, zur Vorsteuer und zu den Steuerfreie Umsätze ohne Vorsteuerabzug nach § 4 Nr…… UStG.

Als Kleinunternehmer können Sie Sich von der Umsatzsteuerpflicht in Deutschland befreien lassen.

Umsatzsteuer innerhalb der EU

Der Gesetzgeber spricht von „innergemeinschaftlich“, wenn ein Handel zwischen verschiedenen EU-Staaten stattfindet. Weiter wird hier unterschieden, ob Waren gehandelt werden oder Dienstleistungen in Anspruch genommen werden. Die Definition was Lieferungen oder sonstige Leistungen sind, finden Sie in § 3 des UStG.

Kaufen Sie Waren aus einem anderen EU-Land, spricht man von innergemeinschaftlichen Erwerben. Nehmen Sie Dienstleistungen aus einem anderen EU-Land in Anspruch, spricht man davon, dass Sie die Steuerschuldnerschaft als Leistungsempfänger übernehmen.

Vorsicht: als Kleinunternehmer oder wenn Sie Steuerfreie Umsätze ohne Vorsteuerabzug nach § 4 Nr…… UStG erbringen, können Sie Sich hier von der Umsatzsteuerpflicht nicht komplett befreien lassen. Die hier geltenden Regeln, gelten auch für Sie!

Verkaufen Sie selbst Waren in ein Unternehmen in einem anderen EU-Land, spricht man von innergemeinschaftlichen Lieferungen. Erbringen Sie selbst Dienstleistungen für Unternehmen in einem anderen EU-Land, spricht man von nicht steuerbaren sonstigen Leistungen.

Umsatzsteuer außerhalb der EU

Außerhalb der EU spricht der Gesetzgeber von Drittstaaten. Sobald Sie Waren aus Ländern außerhalb der EU beziehen, wird unter Umständen Einfuhrumsatzsteuer fällig. Diese können Sie als Vorsteuer wieder abziehen.

Verkaufen Sie selbst Ware an Drittländern, dann tätigen Sie Ausfuhrlieferungen. Bei Dienstleistungen in einen Drittstaat wird es leider komplizierter. Erbringen Sie Dienstleistungen im Rahmen der Katalogberufe, handelt es sich in der Regel um übrige nicht steuerbare Umsätze (Leistungsort nicht im Inland). Wenn Sie Dienstleistungen aus Drittländern beziehen greift auch die Übernahme der Steuerschuldnerschaft als Leistungsempfänger. Hier greift der § 13b Abs. 2 UStG.

Welche verschiedenen Umsatzsteuertatbestände deckt Kontolino! ab?

Wie Sie oben lesen konnten, gibt es viele verschiedene Umsatzsteuertatbestände. Die gängigsten deckt Kontolino! ab. In der unten stehenden Tabelle sehen Sie die offiziellen Bezeichnungen in der UStVA und die Bezeichnung in Kontolino!. Klicken Sie auf die Einträge in der Tabelle, können Sie näheres zu den einzelnen Umsatzsteuertatbeständen erfahren.

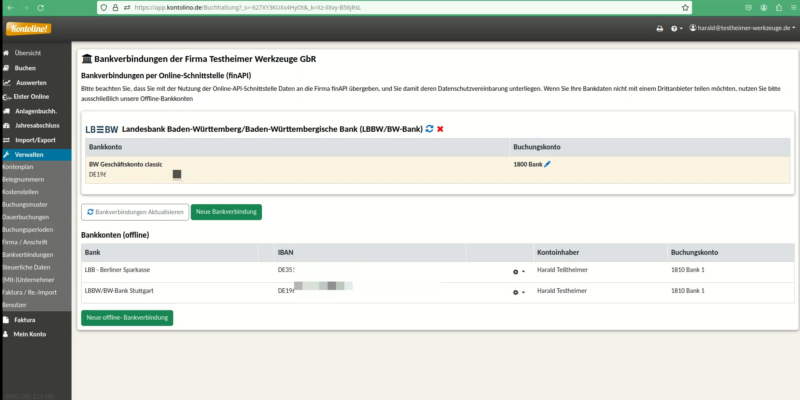

In Kontolino! erfassen Sie die Mehrwertsteuer (Vor- oder Umsatzsteuer) Ihrer Geschäftsvorfälle, indem Sie in den Buchungen den passenden Umsatzsteuertatbestand (Mehrwertsteuercode) auswählen. Kontolino! ermittelt dann automatisch den zu verbuchenden Mehrwertsteuerbetrag und verbucht ihn auf das passende Konto. Außerdem ermittelt Kontolino! anhand der MwSt-Codes die korrekten Werte für Ihre Umsatzsteuervoranmeldung (UStVA) und die Umsatzsteuererklärung (USt) sowie die EÜR.

Bitte beachten Sie: wir versuchen unsere Seiten für Laien zu schreiben. Im Einzelnen kann es schwierig sein, den richtigen Steuertatbestand zu definieren. Unsere Seiten ersetzen keinen Steuerberatung. Wenn Sie bei einzelnen Fällen unsicher sind, gehen Sie auf Ihr Finanzamt oder Ihren Steuerberater zu.

HINWEIS: Für die Reduzierung der Mehrwertsteuersätze in der Corona-Zeit ist in Kontolino! durch eigene Codes umgesetzt. Mehr dazu finden Sie auf unserer Extra-Corona-Seite.

Weitere Informationen zum Thema in unserem Blog

Neue Videos erstellt

Um den Einstieg in Kontolino! zu erleichtern, haben wir für Sie neue Videos zu verschiedenen Themenfeldern erstellt. Denn wie heißt es so schön, ein Bild sagt mehr wie tausend Worte. Und ein kurzes Erklärvideo…

Das Wachstumschancengesetz wurde beschlossen

Das lange umstrittene Wachstumschancengesetz hat nun die letzte Hürde genommen und wurde am 22. März vom Bundesrat beschlossen. Davor hatte bereits der Bundestag am Freitag, den 23. Februar 2024 abgestimmt – und die im…

Neue Steuerformulare 2023 / 2024 in Kontolino! verfügbar

Wie Ihnen sicher aufgefallen ist, finden Sie in Kontolino! schon jetzt die neuen Steuerformulare für die Umsatzsteuermeldung 2023, die Umsatzsteuervoranmeldung 2024 sowie das Formular für die Einnahme-Überschuss-Rechnung 2023. Diese Formulare werden jedes Jahr vom…

Jahresabschluss 2023

Der Jahresabschluss 2023 steht vor der Tür – und damit auch einige buchhalterische Arbeiten am Jahresende. Dieses Jahr sind noch keine steuerlichen Änderungen verabschiedet, da das Wachstumschancengesetz derzeit im Vermittlungsausschuss liegt. Allerdings sind dort…

Umsatzsteuersenkung für Gaststätten läuft aus

Im Rahmen der Corona-Maßnahmen und zum Ausgleich der zeitweisen Schließungen von Gaststätten wurde vom 30. Juni 2020 an für Speisen in der Gastronomie der Umsatzsteuersatz von 19 % auf 7 % reduziert. Diese Reduzierung…

Einkommenssteuer- und Umsatzsteuererklärung sind bald fällig

Wenn Sie noch keine Einkommenssteuer- oder Umsatzsteuererklärung für das Jahr 2022 abgegeben haben, dann wird es nun Zeit. Die Abgabefrist für beide Erklärungen laut BMF-Schreiben vom 23.06.22 ist der 02. Oktober 2023. Haben Sie…