Allgemeine Informationen zu Rücklagen

Grundsätzlich sind Rücklagen ein Teil des Eigenkapitals. Mit der Bildung von Rücklagen, soll der Eigenkapitalanteil einer Firma für die Folgejahre gestärkt werden. So wird der Abfluss an zu viel Kapital aus der Firma verhindert.

Gesetzlich sind Unternehmensgesellschaften (UGs) sowie Aktiengesellschaften (AGs) und Kommanditgesellschaften auf Aktien verpflichtet jährlich Rücklagen zu bilden, bis eine bestimmte Eigenkapitalquote erreicht ist.

Im Nachgang beschreiben wir die Regeln, die für eine UG gelten (s. § 5a GmbHG):

Im Rahmen der Gewinnverteilung beim Jahresabschluss, müssen jedes Jahr 25 % Ihres Gewinnes abzüglich eines evtl. Vorjahresverlustes in die gesetzliche Rücklage in der Firma belassen werden und dürfen nicht ausgeschüttet werden. Dies muss so lange erfolgen, bis das Stammkapital der UG 25.000 € erreicht hat. Beispiel gefällig: Eine UG mit einem Stammkapital von 10.000 € hat im Vorjahr 2.000 € Verlust gemacht und in diesem Jahr 30.000 € Gewinn. Damit lautet die Rechnung, um die Höhe der gesetzlichen Rücklage zu ermitteln wie folgt:

Gewinn diesen Jahres: 30.000 €

– Verlust des letzten Jahres: 2.000 €

= Basis zur Rücklagenberechnung: 28.000 €

davon 25 % = 7.000 €

Somit muss diese UG 7.000 € am Jahresende in die gesetzliche Rücklage überführen.

Wofür darf die gesetzliche Rücklage verwendet werden?

Die gebildete Rücklage darf einfach ausgedrückt nur verwendet werden, um

- das Stammkapital zu erhöhen oder

- Verluste auszugleichen.

Rücklagenbildung in Kontolino!

In Kontolino! werden Sie beim Jahresabschluss und der Ergebnisverteilung durch einen geführten Dialog unterstützt. Sobald Sie auf den Dialog kommen, der Sie fragt auf welche Konten Sie Ihren Gewinn verteilen wollen, wählen Sie für Ihre Gewinnrücklage folgendes Konto aus:

| SKR03 | SKR04 | |

| gesetzliche Rücklage | 0846 gesetzliche Rücklage | 2930 gesetzliche Rücklage |

Rücklagenumwandlung in Stammkapital in Kontolino!

Zeichnet es sich ab, dass Sie die gebildeten Rücklagen nicht brauchen, um Verluste auszugleichen, können Sie die Rücklagen in Stammkapital umwandeln. Dabei gibt es allerdings einige Dinge zu beachten:

- In der Bilanz muss eine Rücklage in ausreichender Höhe ausgewiesen sein (so dass das Stammkapital auf mindestens 25.000 € anwachsen kann) (s. §57d GmbHG).

- Weiter darf in der Bilanz kein Verlust oder Verlustvortrag vorhanden sein (s. §57d GmbHG).

- Die Bilanz darf nicht länger als 8 Monate vor der Anmeldung der Kapitalerhöhung zum Handelsregister erstellt worden sein. Diese Bilanz muss von einem Abschlussprüfer geprüft und testiert worden sein (s. § 57e GmbHG).

- Die Gesellschafter müssen die Umwandlung zusammen beschließen (3/4-Mehrheit) und in Ihrem Gesellschaftervertrag festhalten (s. § 57c GmbHG und s. § 53 GmbHG).

- Weiter muss die Erhöhung des Stammkapitals von einem Notar beurkundet werden. (s. §55 GmbHG).

Sobald die Erhöhung des Stammkapitals 25.000 € erreicht hat, entfällt die Pflicht, weiter Rücklagen zu bilden. Weiter kann sich die UG in eine GmbH umfirmieren lassen. Eine Pflicht dazu besteht aber nicht.

Der Buchungssatz hierfür lautet wie folgt:

| SKR03 | SKR04 | |

| gesetzliche Rücklage (Sollseite) | 0846 gesetzliche Rücklage | 2930 gesetzliche Rücklage |

| Gezeichnetes Kapital (Habenseite) | 0800 Gezeichnetes Kapital | 2900 Gezeichnetes Kapital |

Weitere Informationen zum Thema in unserem Blog

Einkommenssteuer- und Umsatzsteuererklärung sind bald fällig

Wenn Sie noch keine Einkommenssteuer- oder Umsatzsteuererklärung für das Jahr 2022 abgegeben haben, dann wird es nun Zeit. Die Abgabefrist für beide Erklärungen laut BMF-Schreiben vom 23.06.22 ist der 02. Oktober 2023. Haben Sie…

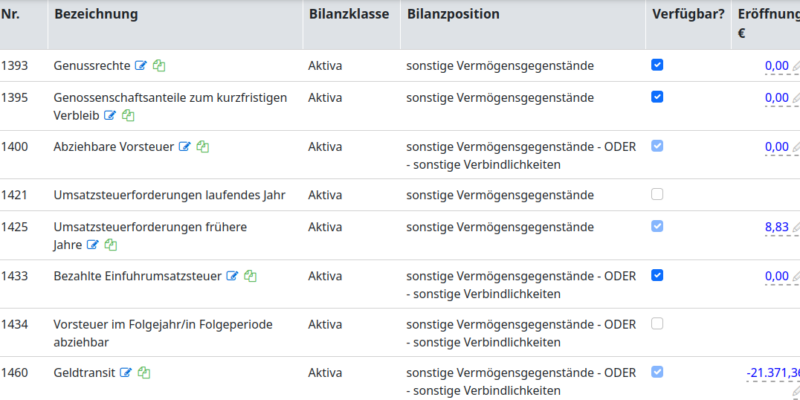

Welche Buchungskonten gehören zu welcher Position?

Diese Frage taucht immer wieder auf: welche Buchungskonten werden alle bei einer Position berücksichtigt. Sei es in der Zusammenstellung der Einnahme-Überschuss-Rechnung (EÜR) oder der Bilanz. Denn nur so können Sie Ihre EÜR bzw. Bilanz…

Steuerliche Änderungen für Unternehmer für das Jahr 2023

Der Bund hat dieses Jahr verschiedene Initiativen zur Entlastung von Unternehmern ergriffen. Angefangen von mehreren Entlastungspaketen über die Preisbremsen für Gas, Wärme und Strom bis hin zum Jahressteuergesetz 2022. Nun hat der Bundesrat am…

Das Jahressteuergesetz 2022: wichtige Änderungen für Unternehmer

Das Jahressteuergesetz 2022 wurde vom Bundestag am 02. Dezember 2022 verabschiedet. Es enthält wichtige Änderungen für das Einkommensteuergesetz, Umsatzsteuergesetz und andere Gesetze. Wir wollen Ihnen im Nachgang einen Überblick über die wichtigsten Änderungen für…

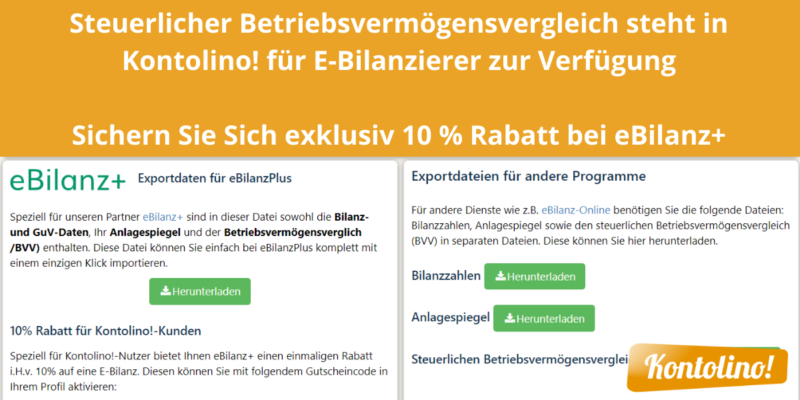

E-Bilanzierer aufgepasst: neuer Pflichtbestandteil ab 2021

Bisher musste verpflichtend als E-Bilanzierer mindestens die Bilanz, die Gewinn- und Verlustrechnung sowie der Anlagenspiegel elektronisch übermittelt werden. Das ändert sich nun für Wirtschaftsjahre, die nach dem 31.12.2020 beginnen. Der neue - bisher freiwillige…

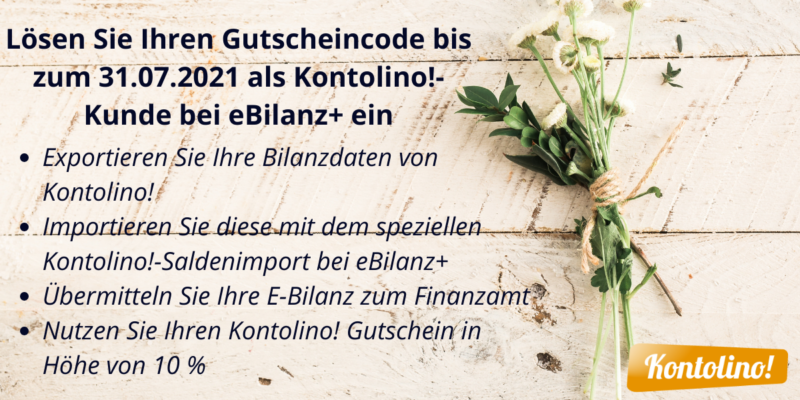

Sie haben Ihre E-Bilanz noch nicht abgegeben?

Na, dann jetzt aber los! Unser Gutscheincode für Sie bei eBilanz+ in Höhe von 10 % ist noch bis zum 31.07.2021 gültig. Lösen Sie diesen direkt ein! Ihr Gutscheincode als Kontolino!-Kunde lautet: "kontolino-10". Dieser Gutschein ist…