Inhalt dieser Seite

Was ist eine „Anlagenbuchhaltung“

Die Anlagenbuchhaltung ist eine der vielfältigen Aufgabenstellungen in der Finanzbuchhaltung. Ihre Hauptaufgabe ist die Erfassung des gesamten Anlagevermögens eines Unternehmens sowie die Ermittlung von Abschreibungen.

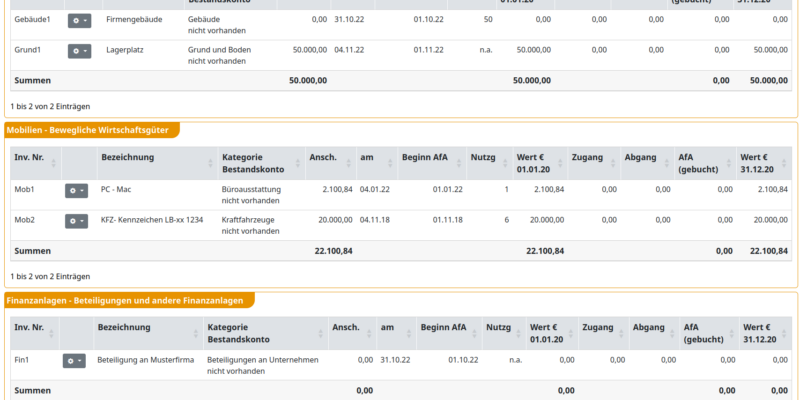

Dazu wird jedes Anlagegut einzeln mit seinen Anschaffungs- oder Herstellungskosten aufgelistet. Diese Auflistung wird „Anlagespiegel“ genannt und entspricht weitestgehend der Anlage „AVEÜR“ für die Einnahme-Überschuss-Rechnung (EÜR).

Das Anlagevermögen ist dazu bestimmt, dem Betrieb langfristig zu nutzen. Ob ein Vermögensgegenstand dem Anlage- oder dem Umlaufvermögen zuzuordnen ist, hängt allein von der geplanten Nutzungsdauer ab.

Da die buchhalterische Behandlung für Anlagegüter aufwendig ist, hat das Bundesministerium für Finanzen für Anlagegüter von geringem Wert (GWGs), vereinfachte Buchhaltungsregeln erlassen. Diese finden Sie unter der Seite Geringwertige Wirtschaftsgüter.

Weiter gliedert sich das Anlagevermögen (Sachanlagen) in

- unbewegliche Sachanlagen

- Grund und Boden

- Gebäude

- im Bau befindliche Anlagen (unbeweglich)

- bewegliche Sachanlagen

- technische Anlagen und Maschinen

- andere Anlagen, Betriebs- und Geschäftsausstattung

- Anlagen im Bau (beweglich)

Desweiteren kann man die Sachanlagen auch unter ihrem Gesichtspunkt der Abnutzbarkeit gliedern:

- nicht abnutzbare Sachanlagen (z. B. Grundstücke, grundstücksgleiche Werte)

- abnutzbare Sachanlagen (z. B. Abbaugrundstücke, Grundstückseinrichtungen, Gebäude, Gebäudeeinrichtungen, andere Bauten, Maschinen und maschinelle Anlagen, Transportmittel darunter Kfzs, Betriebs- und Geschäftsausstattung)

D.h. die abnutzbaren Sachanlagen verlieren mit der Zeit an Wert. Um dies buchhalterisch zu erfassen, wird auf diese i.d.R. einmal im Jahr eine Abschreibung vorgenommen. Da die Abnutzung und die Abnutzungsdauer je nach Sachanlage verschieden ist, wird jede Sachanlage verschieden abgeschrieben.

Die Online-Buchhaltungssoftware Kontolino! bietet im Paket Kontolino! Classic eine vollständige Anlagenbuchhaltung mit automatischer Berechnung und Verbuchung von Abschreibungen, der Führung eines Anlagespiegels und einer Reihe weiterer Funktionen. Eine detaillierte Dokumentation dieser Komponente finden Sie auf den Seiten „Anlagenbuchhaltung

Kauf von Sachanlagen

Ermittlung des Anschaffungswerts bzw. der Anschaffungskosten für die Anlagenbuchhaltung

Werden neue Sachanlagen gekauft, müssen diese zu ihren Anschaffungs- und Herstellungskosten (AHK) bewertet und auf den betreffenden Aktivkonten gebucht werden. Die Anschaffungskosten setzen sich wie folgt zusammen (diese Werte müssen immer netto, d.h. ohne Mehrwertsteuer erfasst werden):

Anschaffungspreis (Kaufpreis ohne Umsatzsteuer)

+ Anschaffungsnebenkosten (Preise ohne Umsatzsteuer)

– Anschaffungskostenminderungen (Preise ohne Umsatzsteuer)

= Anschaffungskosten

Unter Anschaffungsnebenkosten zählen alle Kosten, die neben dem Kaufpreis anfallen, um die Sachanlage betriebsbereit zu machen, z. B.:

- bei den unbeweglichen Sachanlagen (Grundstücke): Notarkosten, Beurkundungskosten, Grunderwerbssteuer

- bei den beweglichen Sachanlagen: Zulassunskosten bei einem Kfz, Überführungskosten, Fundamentierungskosten und Montagekosten bei einer Maschine, Transportkosten, Abbruchkosten der alten Anlage.

Der Anschaffungszeitraum ist abgeschlossen, wenn die Sachanlage erstmalig betrieblich genutzt werden kann. Auf diesen Zeitpunkt hin, muss die Buchung auf den Aktivkonten erfolgen.

Finanzierungskosten und regelmäßig wiederkehrende Aufwendungen (wie z. B. Aufwendungen für Grundsteuer, Gebäudeversicherung, Kfz-Steuer oder Kfz-Versicherung) zählen nicht zu den Anschaffungsnebenkosten.

Unter Anschaffungskostenminderungen versteht man alle beim Kauf erhaltenen Preisnachlässe wie Rabatte, Skonti oder Boni.

Ein Beispiel hierzu zum Kauf eines Kfzs:

Ein Unternehmer kauft ein Kfz zum Listenpreis von 30.000 € zustätzlich 19 % Mehrwertsteuer. Zusätzlich wird vom Autohaus folgendes in Rechnung gestellt:

- Überführungskosten von 800 € (zuzüglich19% Mehrwertsteuer)

- Zulassungskosten von 200 € (enthält keine Mehrwertsteuer)

- Nummernschilder von 30 € (zuzüglich19% Mehrwertsteuer)

- Schonbezüge und Fußmatten von 250 € (zuzüglich19% Mehrwertsteuer)

Das Autohaus gewährt 5 % Treuerabatt auf den Listenpreis des Autos.

Zusätzlich fallen noch die Kfz-Steuer (200 €) und Kfz-Versicherung (1.500 €) an. Diese stellen laufende Kosten dar und werden deshalb nicht zu den Anschaffungskosten dazugezählt, sondern als Aufwand direkt verbucht.

Ermittlung der Anschaffungskosten (netto):

Diese Anschaffungskosten bilden die Basis für die Abschreibungen und den Anlagenspiegel in Kontolino!

| Listenpreis | 30.000 € |

| – Treuerabatt von 5 % | 1.500 € |

| + Überführungskosten | 800 € |

| + Zulassungskosten | 200 € |

| + Nummernschilder | 30 € |

| + Schonbezüge | 250 € |

| Anschaffungskosten | 29.780 € |

Zur Ermittlung der Beträge, die in Kontolino! verbucht werden müssen, müssen alle Positionen, die verschiedene Mehrwertsteuersätze enthalten getrennt werden. Bei unserem Beispiel haben wir deshalb zwei verschiedene Beträge, die gebucht werden müssen:

- alle Positionen mit 19% Mehrwertsteuer und

- die Zulassungskosten, die keine Mehrwertsteuer enthalten.

Zu 1.: Ermittlung des zu verbuchenden Betrages der 19% Mehrwertsteuer enthält(brutto):

| Listenpreis | 35.700 € |

| – Treuerabatt von 5 % | 1.785 € |

| + Überführungskosten | 952 € |

| + Nummernschilder | 35,70 € |

| + Schonbezüge | 297,50 € |

| Zu verbuchender Betrag in Kontolino! (brutto) also incl. Vorsteuer | 35.200,20 € |

Verbuchung des Kfz-Kaufes bei Banküberweisung mit dem Betrag 35.200,20 (also incl. Mehrwertsteuer) in Kontolino!:

| IKR | SKR03 | SKR04 | |

| Kfz (Sollseite) | 0841 Pkw | 0320 Pkw | 0520 Pkw |

| Bank (Habenseite) | 2801 Bank 1 2802 Bank 2 2803 Bank 3 | 1200 Bank 1 1201 Bank 2 1202 Bank 3 | 1810 Bank 1 1820 Bank 2 1830 Bank 3 |

| zum allgemeinen Vorsteuercode |

Zu 2.: Ermittlung des zu verbuchenden Betrages der keine Mehrwertsteuer (Zulassungskosten) enthält (netto):

| Zulassungskosten | 200 € |

| Zu verbuchender Betrag in Kontolino! (netto) also ohne Vorsteuercode | 200 € |

Verbuchung des Kfz-Kaufes bei Banküberweisung mit dem Betrag 200 €:

| SKR03 | SKR04 | |

| Kfz (Sollseite) | 0320 Pkw | 0520 Pkw |

| Bank (Habenseite) | 1200 Bank 1 1201 Bank 2 1202 Bank 3 | 1810 Bank 1 1820 Bank 2 1830 Bank 3 |

| zu keinem Vorsteuercode |

Nun ist die Verbuchung der Anschaffungskosten komplett erfolgt. Jetzt müssen noch die laufenden Kosten der Kfz-Steuer und Kfz-Versicherung auf die Aufwandskonten verbucht werden: Verbuchung der Kfz-Steuer bei Banküberweisung:

| SKR03 | SKR04 | |

| Steuer (Sollseite) | 4510 Kfz-Steuern | 7685 Kfz-Steuern |

| Bank (Habenseite) | 1200 Bank 1 1201 Bank 2 1202 Bank 3 | 1810 Bank 1 1820 Bank 2 1830 Bank 3 |

| zu keinem Vorsteuercode |

Verbuchung der Kfz-Versicherung bei Banküberweisung:

| SKR03 | SKR04 | |

| Steuer (Sollseite) | 4520 Kfz-Versicherungen | 6520 Kfz-Versicherungen |

| Bank (Habenseite) | 1200 Bank 1 1201 Bank 2 1202 Bank 3 | 1810 Bank 1 1820 Bank 2 1830 Bank 3 |

| zu keinem Vorsteuercode |

Verkauf von Sachanlagen

Wird eine Sachanlage verkauft, stimmt der Verkaufspreis meist nicht mit dem verbuchten Wert des Anlagegutes überein. Daraus ergeben sich zwei buchhalterisch anders zu verbuchende Fälle:

Nettoverkaufspreis ist gleich groß oder größer wie der Buchwert des Anlagegutes:

Im ersten Buchungssatz wird die Zahlung der Rechnung (Geldeingang: im Beispiel über das Bankkonto) gebucht.

| als Beispiel: Verkauf eines Kfzs | SKR03 | SKR04 |

| Bank (Sollseite) | 1200 Bank 1 1201 Bank 2 1202 Bank 3 | 1810 Bank 1 1820 Bank 2 1830 Bank 3 |

| Erlöse (Habenseite) | 8829 Erlöse aus Verkäufen Sachanlagevermögen (bei Buchgewinn) | 4849 Erlöse aus Verkäufen Sachanlagevermögen (bei Buchgewinn) |

| zum allgemeinen Umsatzsteuercode |

Die zweite Buchung bucht das Anlagegut – in diesem Fall den PKW – aus. Als Gegenkonto wird hier der Restbuchwert verbucht. Dieses Konto bildet in der (Einnahme-Überschuss-Rechnung) EÜR und Anlage AVEÜR (Anlagevermögen zur Einnahme-Überschuss-Rechnung) die Basis für den Ausweis der richtigen Abgangswerte. Der Buchungssatz lautet wie folgt:

| als Beispiel: Verkauf eines Kfzs | SKR03 | SKR04 |

| Restbuchwert (Sollseite) | 2315 Abgänge Sachanlagen Restbuchwert (bei Buchgewinn) | 4855 Abgänge Sachanlagen Restbuchwert (bei Buchgewinn) |

| Kfz (Habenseite) | 0320 Pkw | 0520 Pkw |

| zu keinem Umsatzsteuercode |

Nettoverkaufspreis ist kleiner als der Buchwert des Anlagegutes:

Hier entsteht zusätzlich ein Verlust aus dem Abgang von Vermögensgegenständen. Somit müssen folgende 2 Buchungen in Kontolino! durchgeführt werden. Die erste Buchung verreinnahmt das Geld (Zahlungseingang auf unserem Bankkonto) und lautet wie folgt:

| als Beispiel: Verkauf eines Kfzs | SKR03 | SKR04 |

| Bank (Sollseite) | 1200 Bank 1 1201 Bank 2 1202 Bank 3 | 1810 Bank 1 1820 Bank 2 1830 Bank 3 |

| Verlust (Habenseite) | 8800 Erlöse aus Verkäufen Sachanlagevermögen (bei Buchverlust) | 6889 Erlöse aus Verkäufen Sachanlagevermögen (bei Buchverlust) |

| zum allgemeinen Umsatzsteuercode |

Die zweite Buchung bucht das Anlagegut – in diesem Fall den PKW – aus lautet wie folgt:

| als Beispiel: Verkauf eines Kfzs | SKR03 | SKR04 |

| Restbuchwert (Sollseite) | 2310 Abgänge Sachanlagen Restbuchwert (bei Buchverlust) | 6895 Abgänge Sachanlagen Restbuchwert (bei Buchverlust) |

| Kfz (Habenseite) | 0320 Pkw | 0520 Pkw |

| zu keinem Umsatzsteuercode |

Weitere Informationen zum Thema in unserem Blog

Änderungen der Abschreibungsmöglichkeiten für 2024

Im Wachstumschancengesetz wurden die Abschreibungsmöglichkeiten teilweise neu geregelt. So wurde die degressive Abschreibung – unter anderen Konditionen – als Option wieder zeitlich befristet eingeführt. Außerdem wurde die Möglichkeit der Sonderabschreibung nach §7g Abs. 5…

Kontolino! unterstützt nun Finanzanlagenverkäufe und -abschreibungen

Der Funktionsumfang der Anlagenbuchhaltung in Kontolino! ist weiter gewachsen. So können Sie nicht nur wie bisher Ihren Kauf von Finanzanlagen erfassen und verbuchen. Neu können Sie nun zusätzlich den Verkauf (auch den Teilverkauf) und…

Anlagenverzeichnis in Kontolino! erweitert

In Kontolino! können Sie ab dem Paket Classic Ihre Anlagegüter anlegen, abschreiben und auch wieder verkaufen bzw. verschrotten. Die zentrale Übersicht dafür ist das Anlagenverzeichnis. Die dort vorhandenen Informationen haben wir für Sie erweitert…

Neue Features in Kontolino!

Der Funktionsumfang von Kontolino! wächst weiter stetig. Dabei liegen oft Kundenanfragen, die sich häufen – oder wir den Eindruck haben, dass die angefragte Erweiterung vielen Kunden nutzen bringen könnte – solchen Erweiterungen zu Grunde.…

Steuerliche Änderungen für Unternehmer für das Jahr 2023

Der Bund hat dieses Jahr verschiedene Initiativen zur Entlastung von Unternehmern ergriffen. Angefangen von mehreren Entlastungspaketen über die Preisbremsen für Gas, Wärme und Strom bis hin zum Jahressteuergesetz 2022. Nun hat der Bundesrat am…

Das Jahressteuergesetz 2022: wichtige Änderungen für Unternehmer

Das Jahressteuergesetz 2022 wurde vom Bundestag am 02. Dezember 2022 verabschiedet. Es enthält wichtige Änderungen für das Einkommensteuergesetz, Umsatzsteuergesetz und andere Gesetze. Wir wollen Ihnen im Nachgang einen Überblick über die wichtigsten Änderungen für…