BMF-Schreiben zur E-Rechnung

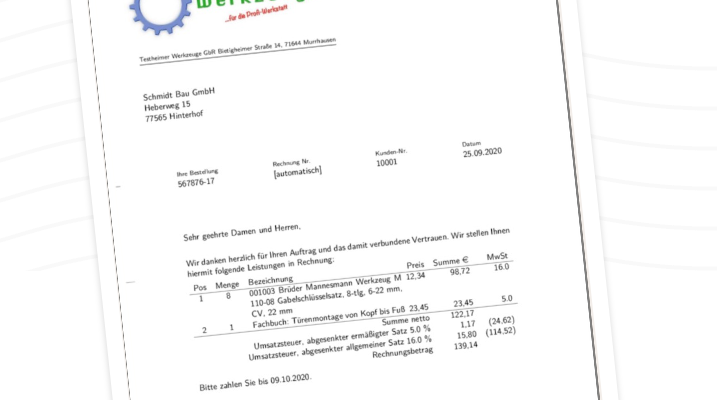

Das Bundesministerium der Finanzen (BMF) hat am 13. Juni 2024 einen Entwurf zum Thema E-Rechnung veröffentlicht. Normalerweise werden Entwürfe von BMF-Schreiben nicht veröffentlicht, da aber die E-Rechnung ein großer Eingriff in die Wirtschaft sein…