Neue Videos erstellt

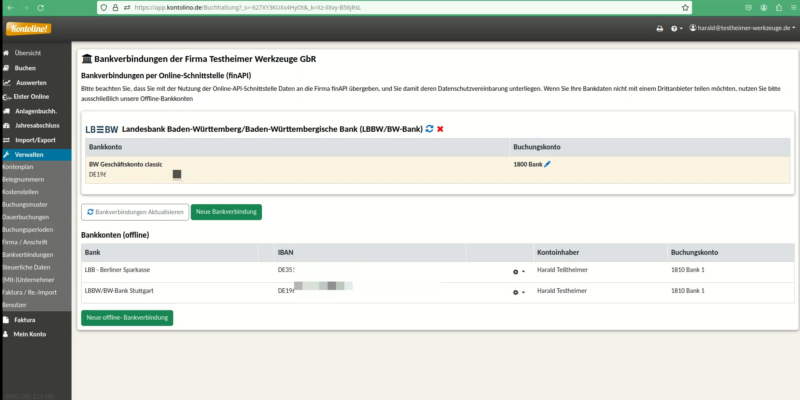

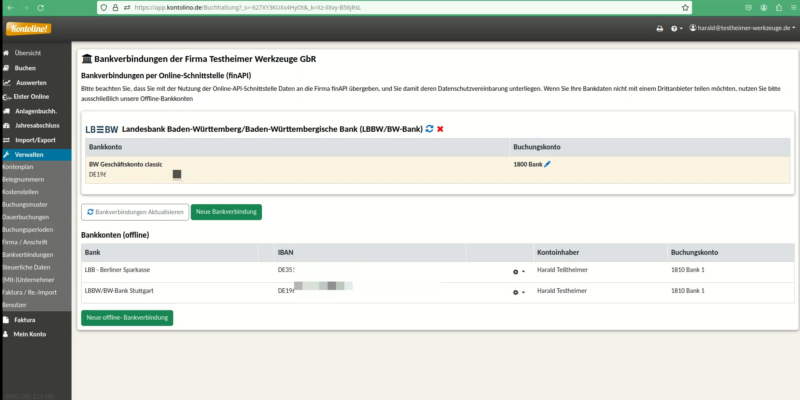

Um den Einstieg in Kontolino! zu erleichtern, haben wir für Sie neue Videos zu verschiedenen Themenfeldern erstellt. Denn wie heißt es so schön, ein Bild sagt mehr wie tausend Worte. Und ein kurzes Erklärvideo…

Um den Einstieg in Kontolino! zu erleichtern, haben wir für Sie neue Videos zu verschiedenen Themenfeldern erstellt. Denn wie heißt es so schön, ein Bild sagt mehr wie tausend Worte. Und ein kurzes Erklärvideo…

Im Wachstumschancengesetz wurden die Abschreibungsmöglichkeiten teilweise neu geregelt. So wurde die degressive Abschreibung – unter anderen Konditionen – als Option wieder zeitlich befristet eingeführt. Außerdem wurde die Möglichkeit der Sonderabschreibung nach §7g Abs. 5…

Das lange umstrittene Wachstumschancengesetz hat nun die letzte Hürde genommen und wurde am 22. März vom Bundesrat beschlossen. Davor hatte bereits der Bundestag am Freitag, den 23. Februar 2024 abgestimmt – und die im…

Bereits jetzt ist die elektronische Rechnungsstellung Pflicht, wenn diese an den Bund gestellt werden -außer diese überschreitet nicht den Betrag von 1.000 Euro (siehe dazu auch „Verordnung über die elektronische Rechnungsstellung im öffentlichen Auftragswesen…

Das letztes Jahr vorbereitetete und bereits durch den Bundestag verabschiedete Wachstumschancengesetz, lässt leider noch auf sich warten. Der Bundesrat hat letztes Jahr den Vermittlungsausschuss einberufen und nun eine deutlich abgespeckte Version des Wachstumschancengesetzes vorgelegt.…

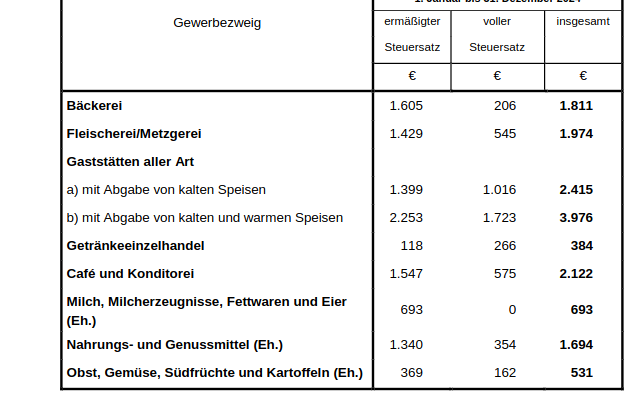

Regelmäßig passt das Bundesministerium der Finanzen (BMF) die Beträge für den Eigenverbrauch an. Damit trägt das Finanzamt den tatsächlich steigenden Lebenshaltungskosten Rechnung. Mit dem BMF-Schreiben vom 12. Februar 2024 wurden die Werte für das…

Wie Ihnen sicher aufgefallen ist, finden Sie in Kontolino! schon jetzt die neuen Steuerformulare für die Umsatzsteuermeldung 2023, die Umsatzsteuervoranmeldung 2024 sowie das Formular für die Einnahme-Überschuss-Rechnung 2023. Diese Formulare werden jedes Jahr vom…

Das Wachstumschancengesetz wurde bereits vom Bundestag verabschiedet und wurde dem Bundesrat zur Abstimmung vorgelegt. Dort allerdings wurde dem Gesetz in der jetzigen Form nicht zugestimmt und der Vermittlungsausschuss wurde einberufen. Dieses Jahr wird das…

Im Rahmen der Corona-Maßnahmen und zum Ausgleich der zeitweisen Schließungen von Gaststätten wurde vom 30. Juni 2020 an für Speisen in der Gastronomie der Umsatzsteuersatz von 19 % auf 7 % reduziert. Diese Reduzierung…

Auch für das Jahr 2024 veröffentlichte das BMF (Bundesministerium der Finanzen) in seinem Schreiben vom 21.11.2023 neue Pauschalen für Verpflegungsmehraufwendungen. Die neuen Pauschalen für Verpflegungsmehraufwendungen für betrieblich bedingte Reisen ins Ausland, dienen dazu die…

Als Unternehmer ist man froh, wenn man nie eine Betriebsprüfung vom Finanzamt angekündigt bekommt. Aber heraussuchen, kann man es sich leider nicht – und auch nicht wirklich viel dagegen tun. Grundsätzlich sind Sie mit…

Wenn Sie noch keine Einkommenssteuer- oder Umsatzsteuererklärung für das Jahr 2022 abgegeben haben, dann wird es nun Zeit. Die Abgabefrist für beide Erklärungen laut BMF-Schreiben vom 23.06.22 ist der 02. Oktober 2023. Haben Sie…