Als Selbstständiger müssen Sie bestimmte Mindestangaben auf Ihrer Rechnung machen, damit sie als ordentliche Rechnung gilt und vom Finanzamt anerkannt wird. Dass eine Rechnung vom Finanzamt anerkannt wird, ist vor allem für Ihre Kunden wichtig, wenn sie ihre Ausgaben für Ihre Produkte oder Dienstleistung steuerlich geltend machen wollen. In erster Linie denkt man dabei an Rechnungen, die Ihre Firmenkunden als Betriebsausgaben ansetzen möchten, aber auch Rechnungen an Privatleute, die diese von der Einkommensteuer absetzen möchten (etwa für Handwerkerleistungen oder Fachbücher im Zusammenhang mit der beruflichen Bildung, Ausgaben für Gesundheitsvorsorge etc.) müssen die formellen Kriterien erfüllen, die wir Ihnen hier im Folgenden aufzeigen.

Die Pflichtangaben für Rechnungen sind im § 14 UStG geregelt. Das ist insbesondere auch darum wichtig, weil das Vorhandensein oder Fehlen von Pflichtangaben auf einer Rechnung auch bei der Frage wichtig ist, ob die Umsatzsteuer in einer Rechnung auch wirklich als Vorsteuer abgezogen werden kann.

Mit Kontolino! sind Sie übrigens auf der sicheren Seite: mit unserem Buchhaltungs- und Rechnungsprogramm wird stets geprüft, dass Pflichtangaben auf der Rechnung enthalten sind. So können Sie z.B. eine Rechnung ohne Rechnungsnummer gar nicht erst anlegen, und bei einem Kunden im EUR-Ausland, den Sie innergemeinschaftlich beliefern, ist dessen USt-ID ebenfalls ein Pflichtfeld. Wie Sie Ihre Ausgangsrechnungen in Kontolino! erstellen und verbuchen können, lesen Sie in unserem Handbuch.

Durch die Definition von Rechnungsvorlagen legen Sie einmalig fest, welche Angaben wo auf der Rechnung stehen und können künftig nichts mehr vergessen. So passieren Ihnen künftig keine Fehler mehr.

Eine Rechnung muss in Deutschland folgende Angaben enthalten:

- Vollständiger Name und Anschrift des leistenden Unternehmers

- Vollständiger Name und Anschrift des Leistungsempfängers

- Vom Finanzamt erteilte Steuernummer oder Umsatzsteuer-Identifikationsnummer des leistenden Unternehmers (diese kann auch online beantragt werden)

- Ausstellungsdatum

- Rechnungsnummer (frei vom Aussteller zu vergebene eindeutige, fortlaufende Nummer)

- Menge und Art der gelieferten Gegenstände bzw. Art und Umfang der sonstigen Leistung

- Zeitpunkt der Lieferung oder sonstigen Leistung (Monatsangabe reicht)

- Entgelt, nach Steuersätzen und Steuerbefreiungen aufgeteilt und darauf entfallender Steuerbetrag

- Im Voraus vereinbarte Minderungen des Entgelts wie Rabatte, Boni, Skonti etc.

- Anzuwendender Umsatzsteuersatz (zur Zeit in der Regel 19% oder 7%) oder im Fall einer Steuerbefreiung (z.B. bei Kleinunternehmern oder Heilberufen) entsprechender Hinweis auf den Grund der Steuerfreiheit.

Zusätzliche Anforderungen im Zuge der Einführung der eRechnung

Eine eRechnung ist jede Rechnung, die in einem strukturierten elektronischen Format ausgestellt, übermittelt und empfangen wird und deren Inhalte elektronisch und automatisch verarbeitet werden kann. Derzeit gibt es zwei Standards für das strukturierte Format für Rechnungen. Der eine Standard nennt sich XRechnung, der andere ZUGFeRD. Diese beiden werden explizit auch in einem BMF-Schreiben vom 02.10.2023 erwähnt. Die XRechnung kommt bereits im öffentlichen Auftragswesen des Bundes zum Einsatz. Das ZUGFeRD-Format ist eine pdf-Datei, die zusätzlich Daten in einer sogenannten XML-Struktur beinhaltet. Somit ist dieses Format für Menschen und Maschinen lesbar.

Sie müssen dann eine eRechnung ausstellen, wenn Ihre Kunden Unternehmer sind und Sie und Ihr Kunde im Inland ansässig sind. Ausgenommen sind sogenannte Kleinbetragsrechnungen bis 250 Euro, Fahrausweise und Rechnungen über steuerfreie Umsätze gemäß § 4 Nr. 8 – 29 UStG.

Diese Regelung ist grundsätzlich gültig ab dem 01. Januar 2025. Da dies aber an Rechnungssysteme erhebliche Aufwendungen bedeutet, sind großzügige Übergangsfristen verabschiedet worden:

Bis Ende 2026 können weiterhin alle bisher verwendeten Formate für Rechnungen weiter verwendet werden, also auch pdf-Rechnungen oder Papierrechnungen. Bis zum Ende 2027 gilt dies auch noch weiterhin – vorausgesetzt Ihr Kunde stimmt zu und Sie als Rechnungsaussteller haben einen Vorjahresumsatz von 800.000 Euro nicht überschritten. Erst ab dem Jahr 2028 müssen die neuen eRechnungsvorgaben eingehalten werden.

Übrigens spricht der Gesetzgeber ab dem 01. Januar 2025 von elektronischen Rechnungen (kurz eRechnnung), wenn deren Inhalte elektronisch und automatisch verarbeitet werden können. Alle anderen Rechnungen (auch bisherige vermailte und per Software erstellte pdf-Rechnungen) heißen dann „sonstige Rechnungen“.

Kleinbetragsrechnungen bis 250€

Für Rechnungen, deren Gesamtbetrag 250 € nicht übersteigt (so genannte Kleinbetragsrechnungen, z.B. Kassenzettel, Tankbelege etc.), gelten erleichterte Vorschriften. Hier genügen folgende Angaben:

- Vollständiger Name und Anschrift des leistenden Unternehmers

- Ausstellungsdatum

- Menge und Art der gelieferten Gegenstände bzw. Art und Umfang der sonstigen Leistung

- Entgelt und darauf entfallender Steuerbetrag in einer Summe (=Gesamtbetrag)

- Anzuwendender Steuersatz (19% oder 7%) oder im Fall einer Steuerbefreiung entsprechender Hinweis

Wichtig: Sie müssen Rechnungen über Kleinbeträge nicht anders behandeln, als teurere Rechnungen. Es ist nichts daran auszusetzen, wenn Sie auch auf einem Bon über 2,50€ die kompletten Angaben machen, die Sie auch auf einer Kaufrechnung für eine komplette Büroeinrichtung machen würden. Umgekehrt gilt das natürlich nicht.

Prüfen Sie stets Ihre Eingangsrechnungen auf die Pflichtangaben!

Wie Eingangs beschrieben, sind die Angaben auf einer Rechnung vor allem für denjenigen wichtig, der seine Ausgaben für Betriebsmittel, Rohstoffe, Büromaterial oder Dienstleistungen steuerlich geltend machen will. Soll also Ihr neues Laptop als Betriebsausgabe vom Gewinn abgezogen werden, muss die Rechnung, die Sie in Ihrer Buchhaltung für mindestens 10 Jahre aufbewahren müssen, eine ordnungsgemäße Rechnung nach den hier gezeigten Regeln sein. Fehlen wichtige Angaben auf der Rechnung, kann Ihnen das Finanzamt den Abzug von Betriebsausgaben sowie der Vorsteuer verwehren und evtl. schon erstattete Steuerbeträge zurück verlangen.

Wenn Sie also eine Rechnung bekommen, gehen Sei die obige Liste durch. Sind alle Angaben auf der Rechnung? Dann kann nichts mehr schief gehen und Sie können den Beleg in die Buchhaltung aufnehmen. Stellen Sie fest, dass etwas auf der Rechnung fehlt, bitten Sie Ihren Lieferanten um eine korrigierte Rechnung. Notfalls sollten Sie überlegen, ob ein Lieferant, der sich hier quer stellt, zu Ihrem seriösen Unternehmen passt und evtl. Alternativen prüfen, denn ein gesparter Cent kann hier bei einer Betriebsprüfung zu einem verlorenen Euro werden…

Ab dem 01. Januar 2025 müssen Sie in der Lage sein eRechnungen zu empfangen und zu verarbeiten. Sollte Ihr Lieferant, der im Abschnitt davor genannten Übergangsregelung, Gebrauch machen, müssen Sie natürlich keine eRechnung von ihm in Empfang nehmen und verarbeiten können.

Weitere Informationen zum Thema in unserem Blog

Das Wachstumschancengesetz wurde beschlossen

Das lange umstrittene Wachstumschancengesetz hat nun die letzte Hürde genommen und wurde am 22. März vom Bundesrat beschlossen. Davor hatte bereits der Bundestag am Freitag, den 23. Februar 2024 abgestimmt – und die im…

eRechnung – was ist geplant?

Bereits jetzt ist die elektronische Rechnungsstellung Pflicht, wenn diese an den Bund gestellt werden -außer diese überschreitet nicht den Betrag von 1.000 Euro (siehe dazu auch „Verordnung über die elektronische Rechnungsstellung im öffentlichen Auftragswesen…

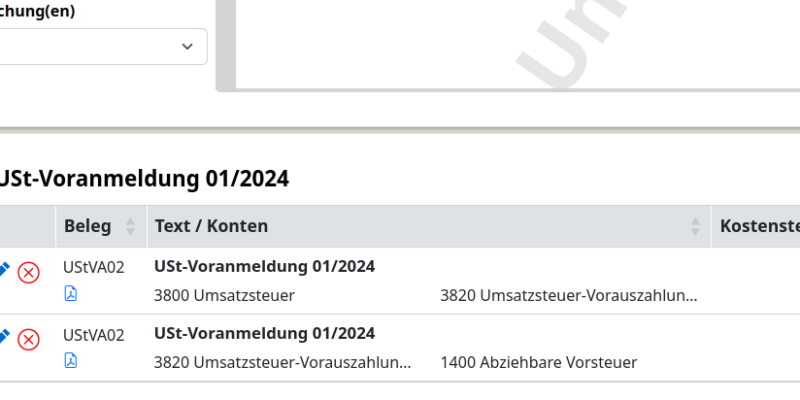

Neues Layout für Buchungen und Rechnungen

Wir haben uns lange Gedanken zu verschiedenen Darstellungsmöglichkeiten von Kontolino! gemacht. Vor allem ging es bei diesen Überlegungen, um das Layout von Tabellen, Rechnungen und Buchungen. Wie können wir darstellen, welchen Status der Buchungssatz…

Welche Daten können Sie zu Kontolino! importieren?

Ziel des Artikels ist es, Ihnen eine Übersicht über die Importmöglichkeiten Ihrer Daten nach Kontolino! zu geben. Als erstes wollen wir Ihnen in einer Tabelle eine Übersicht über alle Daten und deren Importmöglichkeit bieten.…

Rechnungen per Mail versenden

Endlich ist es soweit: Sie können Ihre in Kontolino! erstellten Rechnungen nun direkt aus Kontolino! heraus per Mail versenden. Bisher mussten Sie Ihre Rechnung erst herunterladen, zwischenspeichern und konnten erst danach diese per Mail…

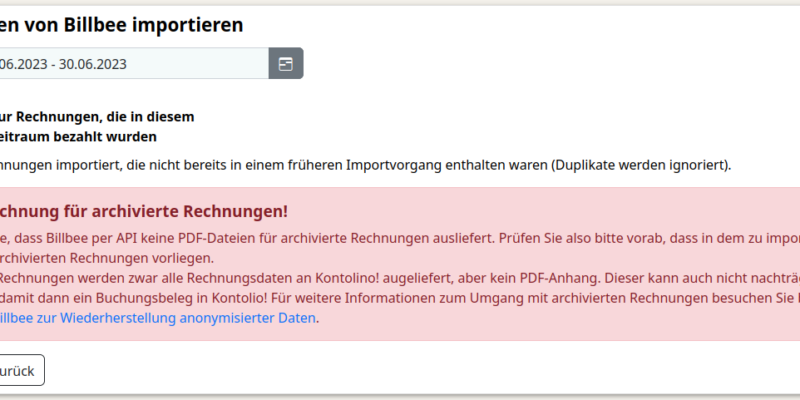

Hinweis an alle Kontolino! + Billbee-Nutzer: Wichtige Änderung für archivierte Rechnungen

Für Nutzer von Billbee und Kontolino! gibt es eine wichtige Neuerung, die leider zu einem gewissen Mehraufwand führt. Sie hängt mit der Pflicht zusammen, Rechnungen bestimmter Plattformen nach gewisser Zeit zu anonymisieren und zu…